Выполняя поставленные концепцией развития банка на период с 2001 г. до 2005 г. стратегические задачи, банк в прошедшем году упрочил лидирующее положение на основных сегментах рынка и существенно продвинулся к достижению установленных пятилетних ориентиров.

Значительно превышен определенный концепцией контрольный показатель рентабельности капитала (20%), который по итогам года достиг 35,1%. Возросла востребованность предоставляемых банком услуг. Банк остается признанным лидером отечественной банковской системы в области расчетно-кассового обслуживания, банковских карт, операций с государственным ценными бумагами, валютно-обменных и конверсионных операций.

Проведенная во втором полугодии 2000 г. перестройка системы управления и организационной структуры, не помешала банку достичь по итогам года весомых финансовых результатов, добиться качественного изменения основных составляющих экономического роста. Валюта баланса банка возросла в полтора раза и достигла 1,6 трлн. руб., чистые активы 2 выросли на 46%, достигнув 572 млрд. руб.

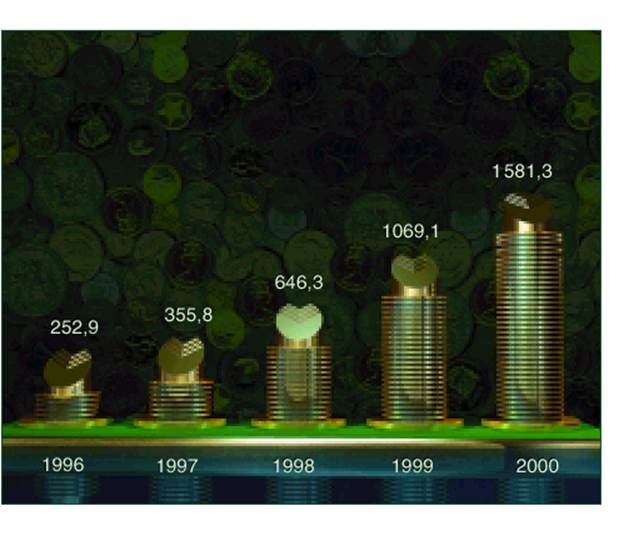

Динамика валюты баланса отражена на рисунке №3.

Рисунок №3. Динамика валюты баланса Сберегательного банка РФ за 1996 – 2000 гг. (в млрд. руб.).

Значительно изменилась структура доходов банка. В 1,7 раза возросли доходы от кредитных операций, а их доля в структуре доходов возросла с 27 до 48%. Весомыми остаются доходы от операций с ценными бумагами, на долю которых приходится 35% всех доходов банка. Опережающие темпы развития комиссионных операций обеспечили увеличение доли комиссионных доходов в общей структуре доходов до 8,3%.

Почти в 6 раз, до уровня 4%, снизился по сравнению с 1999 г., удельный вес доходов от переоценки счетов в иностранной валюте в доходах банка, что говорит о значительном снижении влияния конъюнктуры валютного рынка на финансовый результат работы банка.

Основной статьей расходов банка является выплата процентов по вкладам и депозитам населения, общая сумма выплат на указанные цели в 2000 г. составила 40,7 млрд. руб. Повышение сметной дисциплины, совершенствование банковских технологий обеспечили снижение с 12,0 до 9,7% административно-хозяйственных и операционных расходов в общей стоимости расходов.

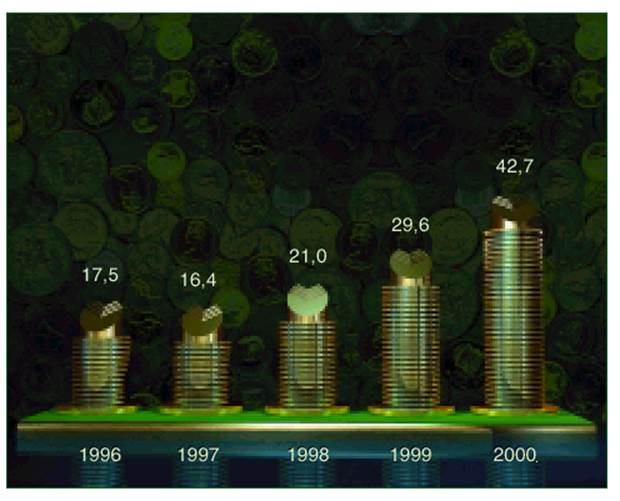

Собственный капитал Сбербанка России увеличился за год на 44% и достиг 42,7 млрд. руб. Существенно снизилась иммобилизация и выросла защищенность капитала, 97% прироста капитала обеспечено за счет прибыли банка.

Возросли показатели работы банка и с учетом инфляционной составляющей: прирост капитала —20,2%, прирост чистой прибыли —26,4%, прирост активов —21,6%. Улучшились показатели работы банка и в валютном эквиваленте: прирост капитала —38,5%, прирост чистой прибыли —45,6%, прирост активов – 40,1%. Динамика собственного капитала Сберегательного банка представлена на рисунке №4.

Возросли показатели работы банка и с учетом инфляционной составляющей: прирост капитала —20,2%, прирост чистой прибыли —26,4%, прирост активов —21,6%. Улучшились показатели работы банка и в валютном эквиваленте: прирост капитала —38,5%, прирост чистой прибыли —45,6%, прирост активов – 40,1%. Динамика собственного капитала Сберегательного банка представлена на рисунке №4.

Рисунок №4. Динамика собственного капитала Сберегательного банка за 1996 – 2000 гг.

Рентабельность активов составила 2,64%, прибыль на одного работника возросла с 69,9 тыс. до 83,5 тыс. руб.

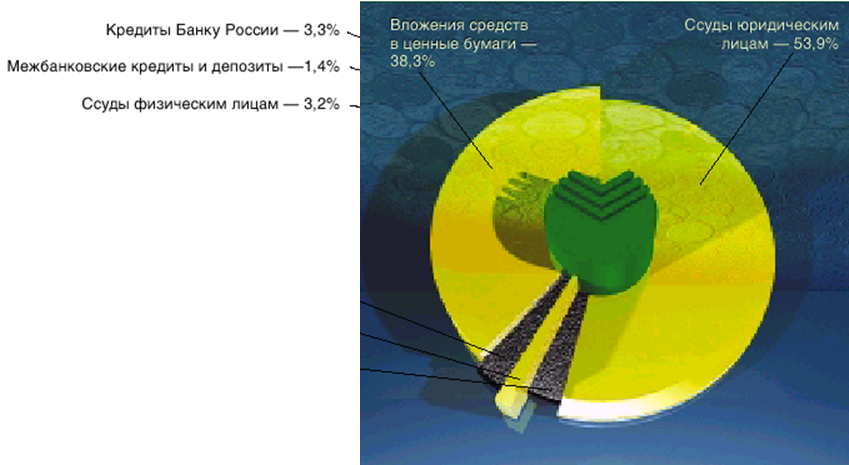

Достигнутые финансовые результаты были обеспечены качественными изменениями в структуре баланса банка. Темпы роста работающих активов (50,3%) опережали как темпы роста активов в целом (46,2%), так и темпы прироста платных пассивов (48,6%). Структура работающих активов Сберегательного банка представлена на рисунке №5.

Рисунок №5. Структура работающих активов Сберегательного банка РФ в 2000 г.

Значительно изменилась и структура пассивов банка. При росте остатков средств во вкладах за год в 1,5 раза более чем в 4 раза увеличена доля долгосрочных вкладов. Опережающими темпами росли остатки средств на счетах юридических лиц: доля средств корпоративных клиентов в привлеченных ресурсах банка изменилась с 28,1% до 29,1%.

В условиях высоких темпов роста объема кредитного портфеля банк усилил централизованную систему лимитирования, контроля и управления кредитными рисками, принял дополнительные меры по регулированию уровня крупных кредитных рисков и их концентрации, повысил требования к качеству залогов, по диверсификации кредитных рисков, ввел отраслевую специализацию кредитной работы. В результате банк добился существенного улучшения качества кредитного портфеля: доля кредитов первой группы риска возросла до 91,7%, объем просроченной задолженности снизился в абсолютном выражении на 482 млн. рублей, а её удельный вес уменьшился за год с 4,25 до 2,3%.

Больше по теме:

Необходимость реструктуризации банковской системы

Необходимость структурной перестройки встала перед банками еще до кризиса. Многие банки унаследовали свою структуру от бывших специализированных государственных банков, из которых они развились в самостоятельные кредитные учреждения. Унас ...

Взаимодействие коммерческих банков и Центрального банка

Центральный банк Российской Федерации — высший орган банковского регулирования и контроля деятельности коммерческих банков и других кредитных учреждений. В процессе взаимоотношений с коммерческими банками ЦБ РФ стремится к поддержанию уст ...

Учёт операций по предоставлению Банком России переучётных кредитов

При осуществлении переучётных и учётных операций на балансе Банка России используются следующие счета:

1. № 514 "Векселя банков":

Назначение счёта: учёт покупной стоимости приобретённых (учтённых/переучтённых) Банком России ве ...