В практике некоторых стран рыночной экономики в качестве форм обеспечения возвратности кредита наиболее часто применяются уступка (цессия) требований и передача права собственности.

Уступка (цессия) – это документ заемщика (цедента), в котором он уступает свое требование (дебиторскую задолженность) кредитору (банку) в качестве обеспечения возврата кредита.

Из рис.2 видно, что договор о цессии дополняет кредитный договор, создавая правовую основу для обеспечения возвратности полученной клиентом банка ссуды. Договор о цессии предусматривает переход к банку права получения денежных средств по уступленному требованию. Стоимость уступленного требования должна быть достаточной, чтобы погасить ссудную задолженность. Банк имеет право воспользоваться поступившей выручкой только для погашения выданного кредита и платы за него. Если по уступленному требованию поступает сумма денежных средств, превышающая задолженность по ссуде, то разница возвращается цеденту. [1]

Рисунок 2 - Правовая структура цессии

На практике используются

два вида цессии:

открытая и тихая. Открытая цессия

предполагает сообщение должнику об уступке требования. В этом случае должник погашает свое обязательство банку, а не заемщику банка. При тихой цессии банк не сообщает третьему лицу об уступке требования, должник платит цеденту, а тот обязан передавать полученную сумму банку. Заемщик предпочитает тихую цессию, чтобы не подрывать свой авторитет. Но для банка тихая цессия связана с большим риском, так как, во-первых, средства по уступленным требованиям, находящиеся в других банках, могут поступить на счета заемщика; во-вторых, заемщик может уступать требование несколько раз; в-третьих, заемщик может уступать уже не существующие требования.

Кроме уступки индивидуальных требований, например, банки Германии используют общую и глобальную цессии.

Общая цессия означает, что заемщик обязуется перед банком регулярно уступать требования по поставке товаров или оказанию услуг на определенную сумму. При этом право банка на получение денежных средств в погашение предоставленного кредита возникает не в момент заключения договора об общей цессии, а с момента передачи в банк требований или списка дебиторов.

При глобальной цессии заемщик обязан уступить банку все существующие требования к конкретным клиентам и вновь возникающие в течение определенного периода времени. Этот вид уступки требований считается предпочтительным. При общей и глобальной цессии

максимальная сумма кредита составляет 20 – 40% от стоимости уступленных требований.

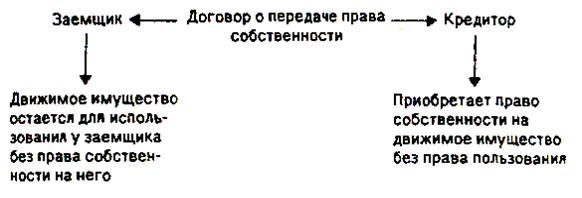

Для того чтобы движимое имущество могло быть в пользовании заемщика и в то же время служить гарантией возврата кредита, используется передача права собственности на него кредитору в обеспечение имеющегося долга.

В отличие от заклада при передаче права собственности кредитору (рис.3) в обеспечение долга движимое имущество клиента остается в его пользовании. Это происходит, когда передача ценностей кредитору невозможна и нецелесообразна и если заемщик не может отказаться от использования объекта обеспечения ссуды. Заемщик в данном случае несет ответственность за сохранность оставшихся в его пользовании ценностей и не имеет права самостоятельного распоряжения ими. [1]

Рисунок 3 - Правовая структура передачи собственности кредитору

Банк при заключении договора о передаче права собственности в обеспечение имеющегося долга должен удостовериться, что заемщик действительно является собственником конкретных ценностей. В целях уменьшения риска банки осторожно подходят к определению размера обеспечения,

в связи с чем максимальная сумма кредита составляет 20 – 50% их стоимости. [1]

Больше по теме:

Системы электронной почты

С 1986 г. интенсивно развиваются системы обработки сообщений (СОС), называемые также системами электронной почты, системами Х.400. К появлению СОС привело развитие видов связи без установления прямого соединения между отправителем и получ ...

Представление о сущности банка с позиции его исторического развития

История древних веков не оставила достаточно полных сведений о том, когда возникли банки, какие операции они выполняли, что явилось побудительной силой их развития. В настоящее время сохранились сведения о первых деньгах древних народов, ...

Платежная система Российской Федерации

Безналичные расчеты в Российской Федерации осуществляются через платежную систему Банка России, внутрибанковские платежные системы для расчетов между подразделениями одной кредитной организации, платежные системы кредитных организаций для ...